Business models des plateformes de VOD

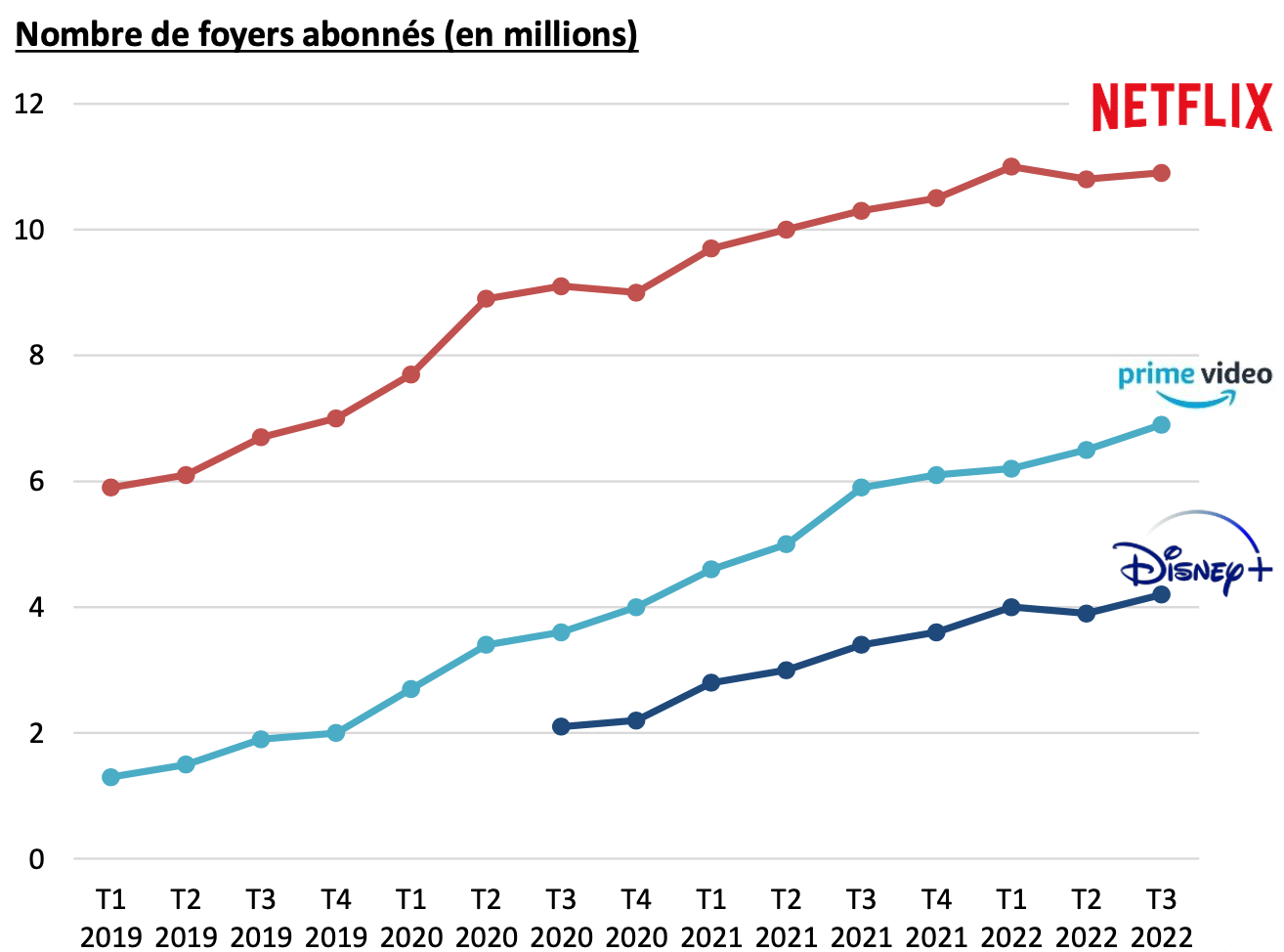

En France, plus d’une personne sur deux (53,2%) a utilisé un service de vidéo à la demande en septembre 2022. Et 47,3% d’entre nous sommes abonnés à au moins une plateforme, utilisant en moyenne 1,9 services de streaming vidéo, selon le CNC.

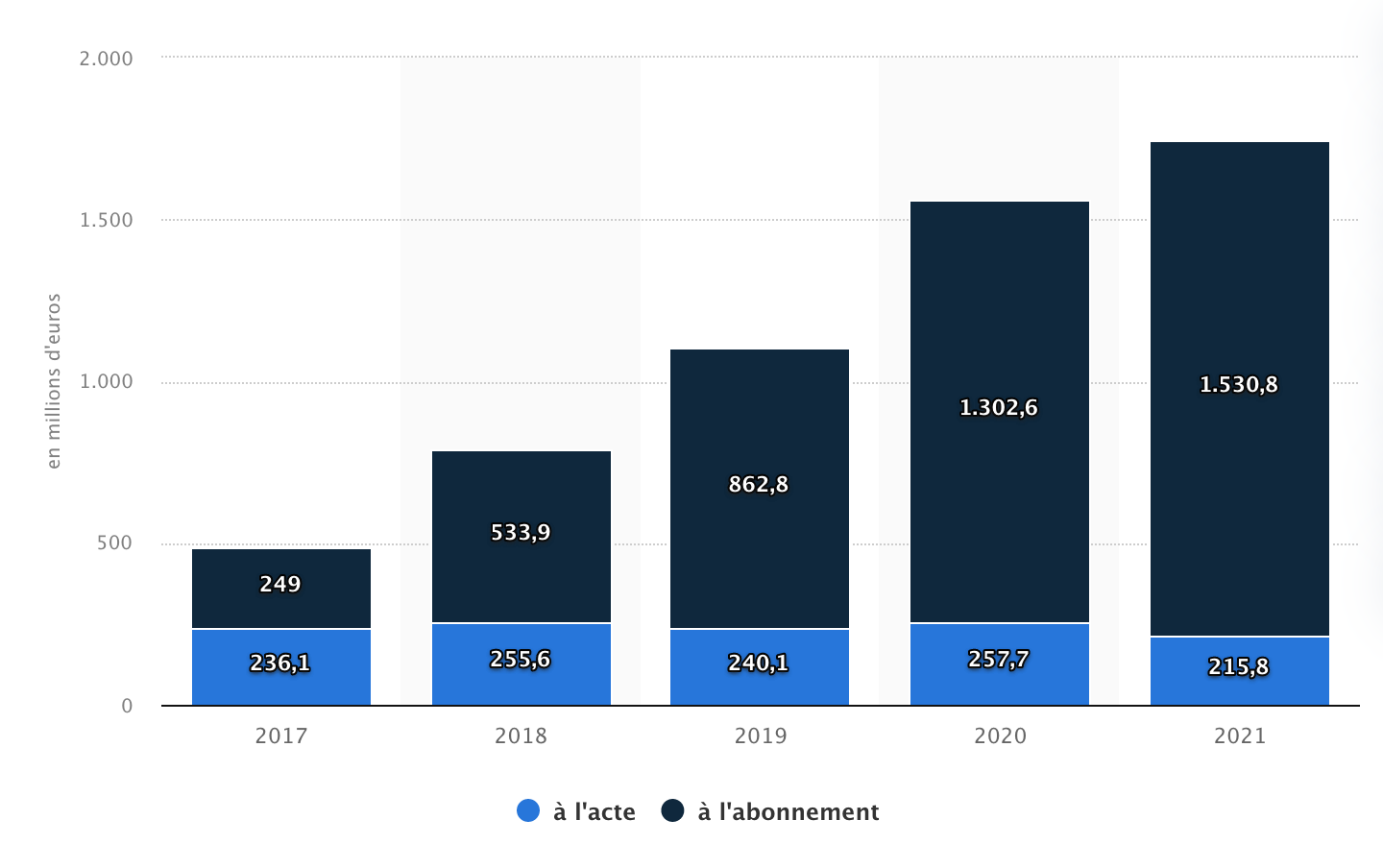

En outre, le chiffre d’affaires du marché de la vidéo à la demande a été multiplié par 10 entre 2015 et 2019 (CNC « Observatoire de la Vidéo à la Demande », décembre 2020) et a été boosté par la pandémie mondiale, pour atteindre 1,5 milliard d’euros désormais. Post-pandémie, entre mai 2021 et mai 2022, l’utilisation du streaming a d’ailleurs augmenté de plus de 21 % (source Nielsen).

Cette croissance du marché, si elle traduit une bonne santé côté consommation de biens audiovisuels, s’accompagne toutefois de deux tendances : une concurrence féroce entre les plateformes et une saturation de l’offre pour le consommateur.

Tour d’horizon des business models du secteur et de leur évolution.

LES BUSINESS MODELS DES PLATEFORMES DE VIDEO À LA DEMANDE

Modèle classique, l’abonnement payant s’est imposé avant même l’arrivée du phénomène de vidéos à la demande. En effet, nombre de chaînes payantes ont longtemps fait partie du paysage audiovisuel français. Notamment, le groupe Canal Plus proposait (et propose toujours, notamment via son service de VOD) des chaînes thématiques.

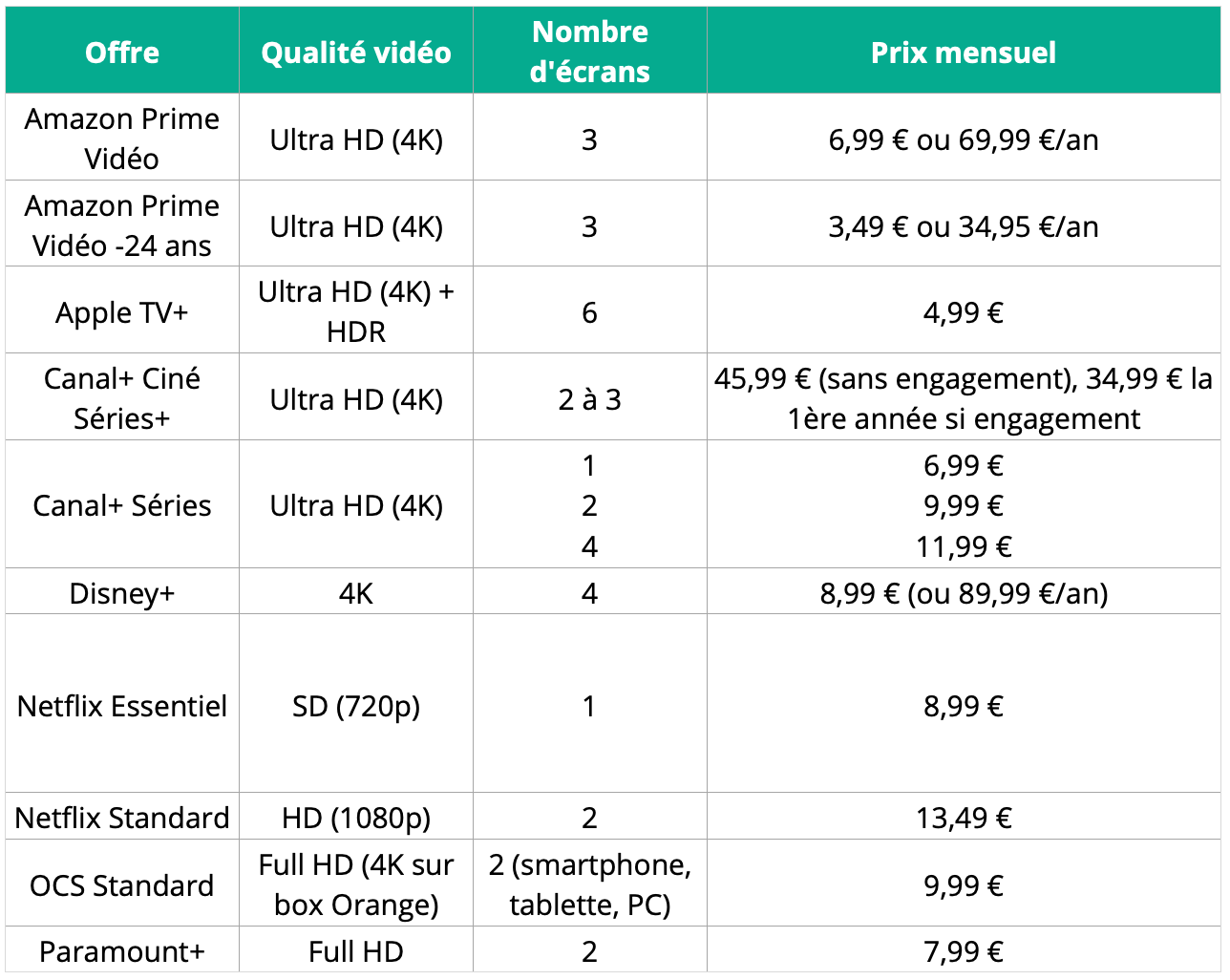

En mars 2021, Hadopi et le CSA ont réalisé une étude sur « La multiplication des services de video à la demande par abonnement ». Selon celle-ci, en 2020 la dépense mensuelle moyenne des abonnés s’élevait à un peu plus de 15 euros. Comme nous l’avons vu en introduction de cet article, il n’est pas rare que les abonnés souscrivent à plusieurs offres en simultané. Il faut dire que l’offre, comme nous le verrons plus loin, est exponentielle.

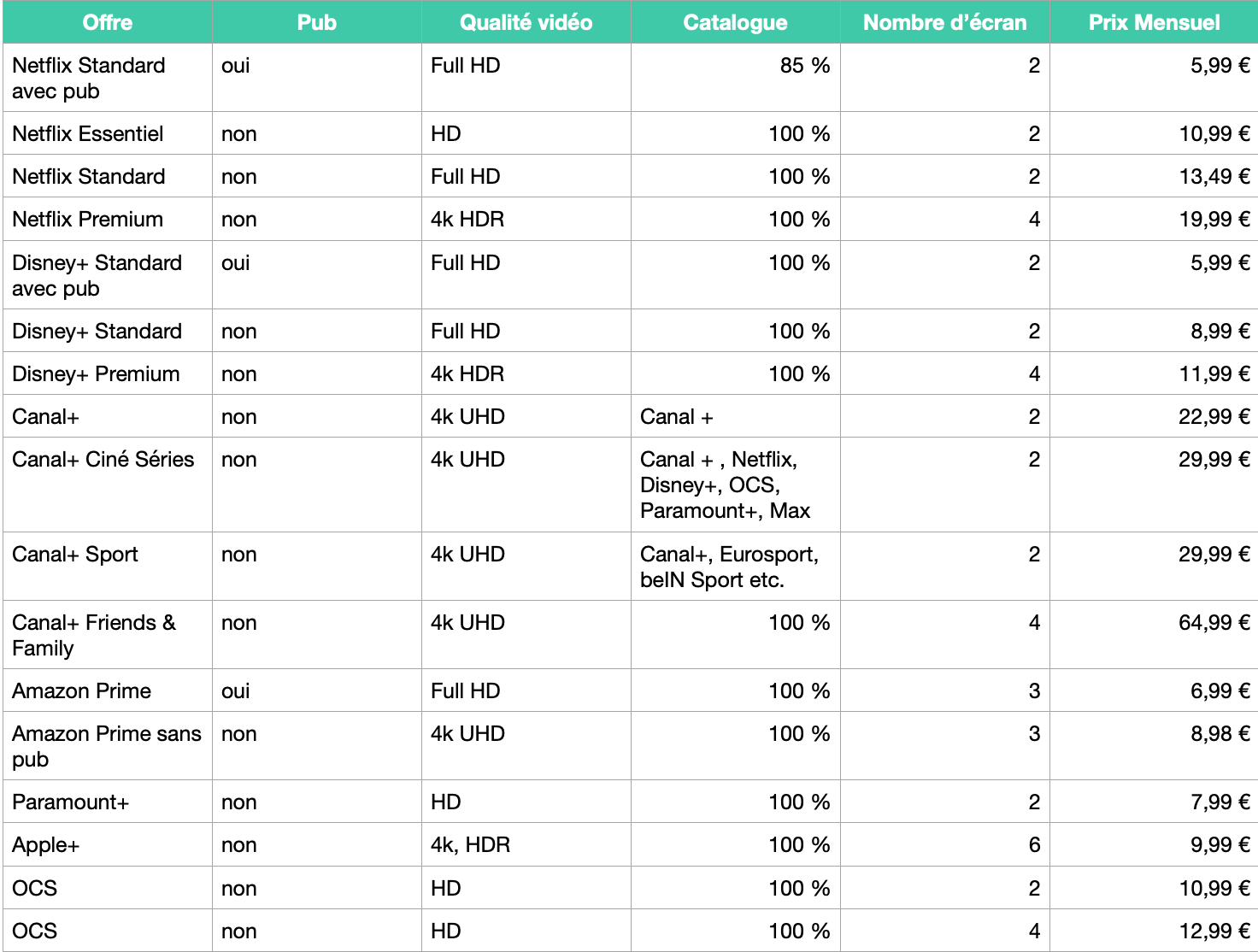

Côté politique tarifaire, les prix des principaux services de SVOD en France en 2023 sont les suivants :

Dès 2021, les grosses plateformes américaines en perte de vitesse et anticipant les enjeux concurrentiels, effectuent des changements dans leurs offres. Acquérir de nouveaux abonnés, augmenter la captation de valeur ou encore mieux rentabiliser leurs investissements sont autant de raisons derrière ces changements.

Netflix a par exemple annoncé au premier trimestre 2022, une perte de 200.000 utilisateurs payants. Ceux-là s’additionnent aux quelques 700.000 abonnements perdus en Russie suite au retrait de la plateforme du pays, suite à l’invasion ukrainienne. Disney Plus quant à lui a annoncé avoir perdu 4 millions d’abonnés au premier trimestre 2023.

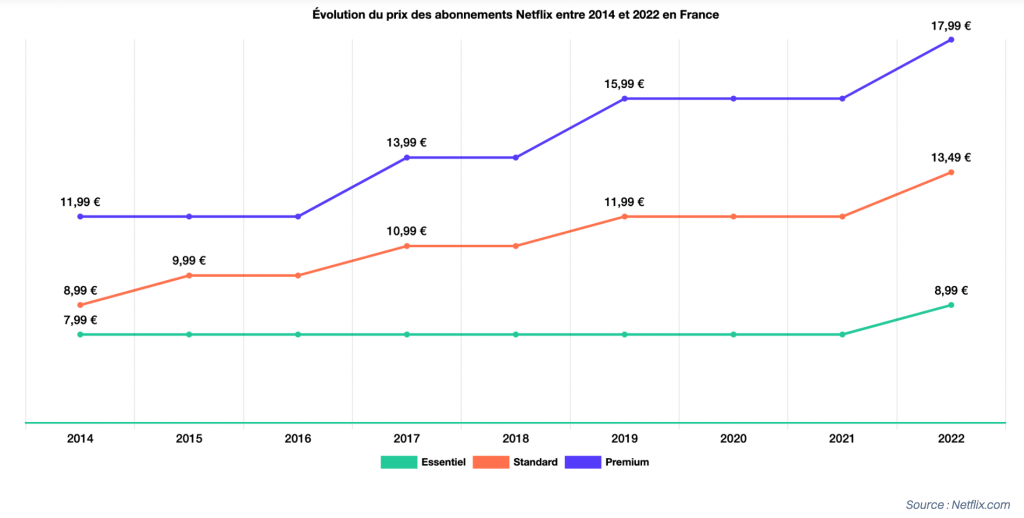

Changement de politique des prix

Pour contrer ces phénomènes, les plateformes ont recours à une hausse des prix des abonnements classiques :

- En octobre 2021, Netflix annonce une 1ère hausse de prix, faisant passer sa formule standard de 11,99€ à 13,49€/mois

- En mars 2022 c’est au tour de Disney + d’ajouter 2€ à son abonnement mensuel qui passe à 8,99€

- Prime Video n’est pas en reste, faisant glisser en septembre 2022 son abonnement mensuel de 5,99€ à 6,99€. Son abonnement annuel quant à lui, voit son tarif augmenter de 43%, passant à 69,90€.

Le modèle Freemium

Si l’engagement de durée permet à l’utilisateur de voir sa facture mensuelle diminuer, une autre option lui est parfois proposée. En effet, à l’instar de nombreux services en ligne, l’offre par abonnement s’accompagne quelques fois d’une durée d’essai, gratuite.

C’est le cas par exemple de l’abonnement Amazon Prime Video qui permet un mois d’essai ou encore de celui de Disney Plus qui offre 7 jours gratuits avant de démarrer l’abonnement. Chez Apple+, ce sont les premiers épisodes des séries qui sont proposés gratuitement.

Pour les offres de streaming vidéo, il s’agit là d’un recours au modèle dit « freemium », désormais très répandu dans les politiques tarifaires de la plupart des services en ligne quels qu’ils soient. Il permet à l’utilisateur d’accéder gratuitement à tout ou partie du contenu et des fonctionnalités, et de devoir payer pour accéder à l’intégralité de l’offre.

Les services premium

En complément du Freemium, l’offre Premium quant à elle, désigne l’accès à l’intégralité du contenu. Mais au-delà de l’offre classique, certaines plateformes développent une offre « haut de gamme » pour les abonnés les plus exigeants. C’est le cas par exemple de Netflix ou d’OCS, avec leurs offres premium qui garantissent une image en 4K full HD, moyennant un abonnement plus cher. Ce type d’offres est très similaire à ce qui se fait également sur les plateformes de streaming audio comme Deezer ou Spotify.

Le financement par la publicité

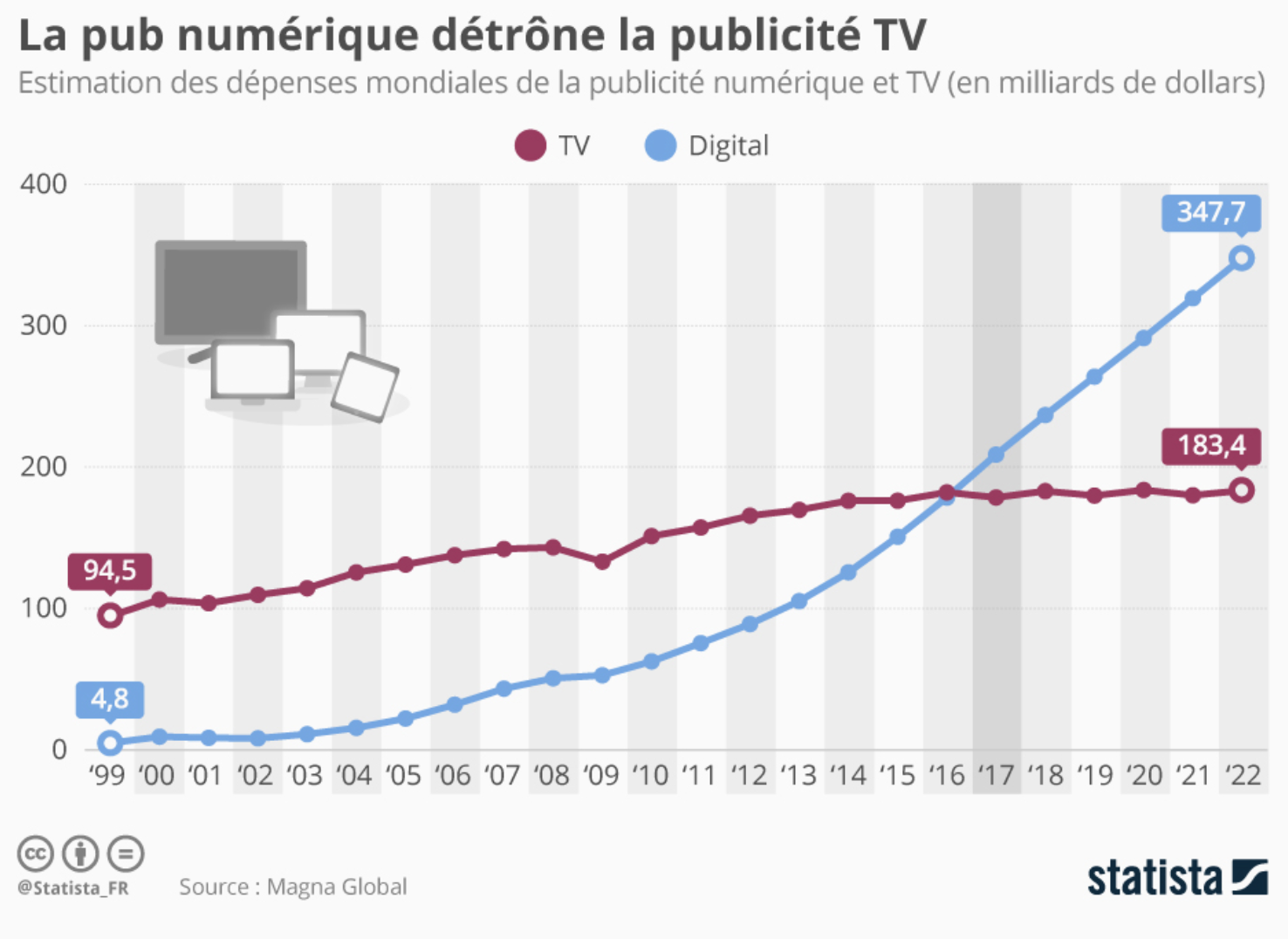

Le 1er octobre 1968, un homme pris d’insomnies se lève de son lit et part dans sa cuisine chercher une tartine de Boursin ail & fines herbes, sans manquer de répéter près de 17 fois le nom de la marque durant son trajet. La première publicité vient d’être diffusée à la télévision française, une dizaine d’années après ses voisins européens et 30 ans après les premières pubs américaines dans les années 1940. Depuis, elle est omniprésente et il est difficile d’imaginer la télévision ou toute sorte de diffusion vidéo sans elle. TikTok, Twitch ou bien sûr YouTube n’y échappent certainement pas. Depuis 2016 les dépenses mondiales en publicités sont devenues plus importantes côté digital que côté télévision. À la croisée de ces deux mondes, il semble donc tout indiqué que la publicité se fasse sa place dans le business model des plateformes de vidéos à la demande.

L’ARRIVÉE DE LA PUB CHEZ NETFLIX ET DISNEY +

L’AVOD (ou advertising video on demand) est effectivement un modèle pertinent pour assurer une offre à prix attrayant pour le consommateur tout en permettant à la plateforme d’être rentable. Ce genre de modèle est notamment utilisé depuis longtemps sur les plateformes de streaming musical.

Ainsi, pour contrer ses pertes d’utilisateurs et répondre à leur baisse de pouvoir d’achat, Netflix a lancé son offre « Essentiel avec pub », à 5,99€ par mois. Cette offre donne accès à 85% de son catalogue, en qualité 720p et avec des spots publicitaires récurrents. Des annonces de 15 à 30 secondes seront en effet diffusées au début et au milieu des programmes, pour atteindre en moyenne 5 minutes de publicité par heure. La directrice de la publicité chez Netflix a d’ailleurs affirmé qu’au lancement, la plateforme avait « quasiment tout vendu » de son inventaire auprès des annonceurs. Dans les plans de développement, figure l’affinement du ciblage pour personnaliser au mieux la publicité en fonction des utilisateurs.

Cette nouvelle offre semble avoir trouvé son public aux États-Unis puisque près d’un million de nouveaux utilisateurs (et non d’abonnés qui auraient choisi une formule moins chère) y aurait souscrit à peine deux mois après son lancement.

Chez la concurrence, il en va de même. Disney+ ayant perdu un certain nombre d’abonnés fin 2022, une offre similaire s’ajoute à sa politique tarifaire. Pour l’instant présente aux USA uniquement, l’offre Disney Plus Basic propose un abonnement à $7,99 par mois pour du contenu avec publicités. Son abonnement classique passe, lui, à $10,99 soit une augmentation de presque 40%.

Mise à jour 2024 : depuis le 9 avril 2024, Amazon Prime Video amène également la publicité sur son offre initiale et propose de la supprimer pour 1,99€ supplémentaires.

AMAZON PRIME VIDEO : MODÈLE HYBRIDE

Si la publicité présente un avantage évident de rentabilité, l’enjeu n’est toutefois pas le même pour toutes les plateformes. Par exemple, la particularité de l’abonnement Prime d’Amazon est qu’il est hybride. En effet, la vidéo à la demande n’est qu’un des services de l’abonnement Prime, qui compte également l’accès à une bibliothèque d’e-books gratuite, la livraison Amazon en un jour ou le jour même sans frais supplémentaire, ou encore un accès Premium à Twitch.

Et c’est là toute la particularité du cas Amazon et dans une autre mesure des cas Apple TV + ou encore Disney + : leurs services de streaming vidéo sont des produits d’appel, destinés à diriger les consommateurs vers l’écosystème des marques et leurs autres produits. L’enjeu de rentabilité d’Amazon sur son service de VoD est donc moindre que sur celui de Netflix par exemple.

En conséquence, depuis plus de 10 ans, la plateforme investit moins que Netflix dans la production de contenus originaux. En effet, les films et séries proposées par Prime Video sont essentiellement des produits achetés à d’autres studios, quand ce ne sont pas les studios eux-mêmes qui sont rachetés. La firme de Jeff Bezos a par exemple fait l’acquisition du studio MGM pour 9 milliards de dollars, en 2022 se dotant ainsi de 4000 films supplémentaires.

Certaines exceptions notables sont à considérer comme The Marvelous Mrs Maisel, The Man From the High Castel ou encore la série évènement Les Anneaux de Pouvoir qui a coûté 450 millions de dollars à la firme.

D‘ailleurs, en 2022 Amazon dépasse Netflix sur les investissements liés à sa plateforme de VoD pour la première fois en 10 ans. La politique porte sur la diversification du catalogue, avec notamment le sport et la récupération des droits de diffusion des Ligue 1 et 2 de football français.

PARAMOUNT +, LIONGATE+ … MULTIPLICATION DES PLATEFORMES

Selon l’étude conjointe Hadopi / CSA, le nombre de services de vidéos à la demande continue d’augmenter. On en comptait 78 en France en 2020 contre 63 en 2017.

Parmi ces acteurs, 23% sont consacrés aux programmes jeunesse, devançant même les fédéralistes (22%) et les plateformes spécialisées dans le documentaire et le reportage (22%).

Côté typologie, les services de streaming vidéo sont à :

23% apportés par des solutions numériques,

18% par des groupes audiovisuels français,

14% par des groupes américains,

9% par des entreprises françaises de production ou de distribution de programmes

et 6% par des groupes de presse est d’édition

Face à la multiplication des offres, de nombreux acteurs adoptent des stratégies pour prendre plus de part de marché. C’est le cas par exemple des majors américaines avec la création de Hulu en 2007, ou encore des rachats, à l’instar de l’acquisition des actifs de la 21st Century Fox par Disney, le rachat de Time Warner par AT&T ou encore la fusion Viacom/CBS.

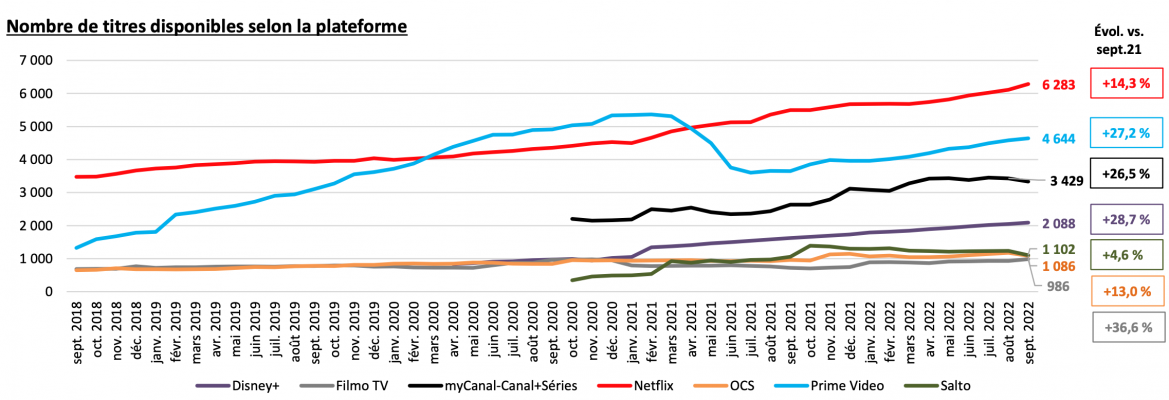

Enjeu concurrentiel majeur, la taille des catalogues à disposition sur chaque plateforme est en effet une composante importante du marché. L'arrivée de Max en juin 2024 avec tout le catalogue HBO mais également Warner et Discovery fait grand bruit.

On note également que le succès de la SVOD repose essentiellement sur les séries, qui représentent 70,3% de la consommation de la SVOD, contre 21,9% pour les films. (source CNC)

« Tu me files tes codes Netflix » ?

Si le nombre d’abonnés aux plateformes de vidéo à la demande et le nombre des plateformes auxquelles sont abonnés chaque foyer augmente globalement, il en est de même pour un autre phénomène. Revers de la médaille : avec la multiplication des offres et l’adoption en masse de la VOD, la fraude elle aussi augmente. Selon l’étude Hadopi citée dans cet article, les usages illicites sont considérables et bien qu’une baisse soit observée depuis quelques années, le confinement de 2020 a relancé la fraude. L’utilisateur-type ayant recours à ce genre de pratique est un abonné à une plateforme, qui souhaiterait également profiter du catalogue d’une autre plateforme sans multiplier ses abonnements.

Toujours selon cette étude, 91% des internautes français consomment des films, des séries ou du sport de manière hebdomadaire. Mais 55% d’entre eux seulement possèdent un abonnement payant contre 36% qui accèdent à ces contenus gratuitement.

En outre, chez Netflix, il avait été estimé en avril 2022 que plus de 100 millions de foyers dans le monde accédaient aux programmes de la plateforme sans payer. A l’époque, le géant américain comptait 221 millions d’abonnés (le nombre d'abonnés ne cesse de croitre. Il est, fin 2023, à plus de 260 millions).

C’est le bouquet !

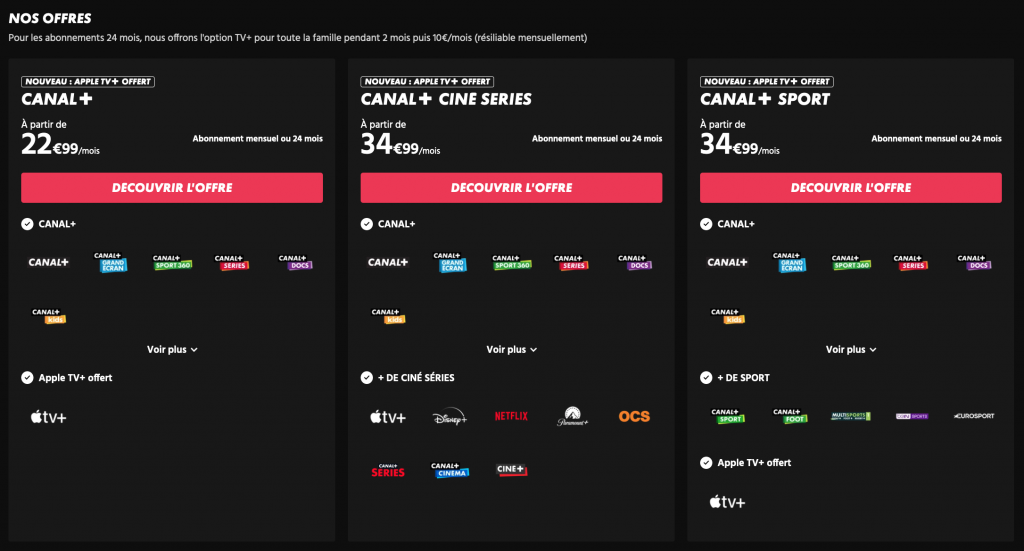

Pour répondre à cette réaction des consommateurs et les détourner de pratiques illicites, plusieurs initiatives sont prises pour leur proposer des offres plus complètes. C’est le cas notamment du bouquet Canal Plus. Le groupe a un historique conséquent sur la proposition de chaînes thématiques payantes (Canal + Cinéma, Sport, Séries, Kids etc.). Ces dernières se retrouvent donc naturellement aujourd’hui dans l’offre de « bouquet » que propose Canal Plus. Mais la firme de Vivendi propose surtout de distribuer différentes offres et ainsi de regrouper de multiples abonnements au sein de l’unique MyCanal. Ainsi, les abonnés peuvent souscrire au pack Canal + Ciné Séries et avoir accès autant à Disney + qu’à OCS par exemple.

D’ailleurs, l’actualité chaude de l’offre Canal est l’accord historique passé avec Apple. Désormais, les abonnés Canal plus auront accès aux contenus d’Apple TV+ sans surcoût.

Selon l’étude Hadopi / CSA souvent mentionnée dans cet article, les consommateurs réagissent différemment aux changements de l’offre sur le marché, selon la nature des contenus qu’ils consomment. Par exemple, les amateurs de séries et cinéma ne modifient que très peu leurs habitudes de consommation lorsque l’offre de streaming s’étoffe. Au contraire, les passionnés de sport sont très enclin à changer de service si une offre moins chère ou couvrant des compétitions spécifiques apparaissent.

CONSOLIDER POUR EXISTER

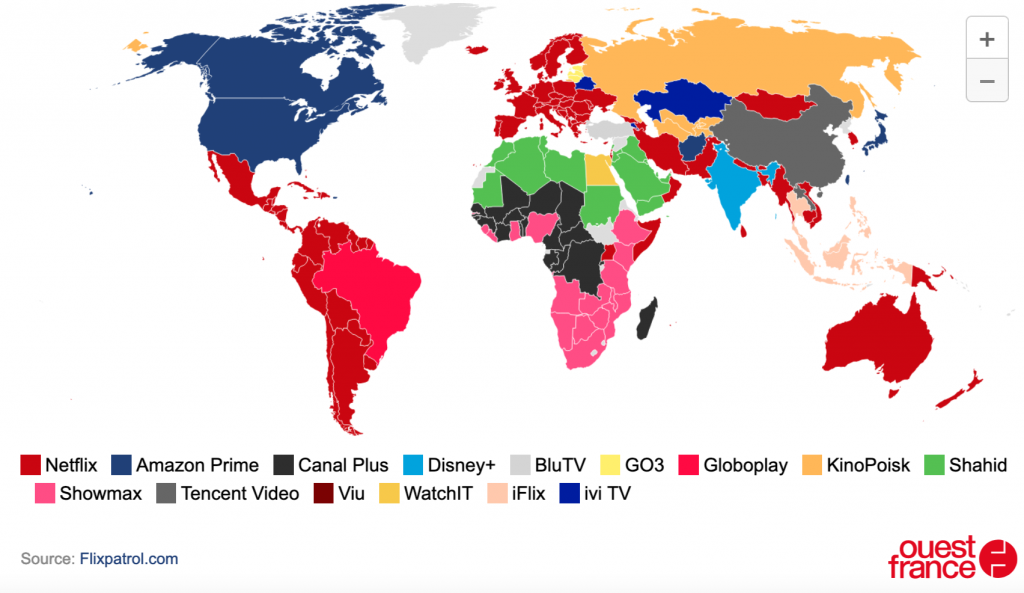

Si du point de vue du consommateur l’offre de services de VoD parait parfois trop vaste, il en est de même côté plateformes. En effet, la multiplication des plateformes évoquées plus haut, signifie bien sûr, une concurrence accrue. Et chaque acteur doit trouver une solution pour exister sur chaque marché, en fonction de ses potentiels atouts et faiblesses.

Parmi les stratégies déployées, celle de la consolidation de catalogues, à l’instar d’HBO Max et de Discovery+, fusionnés par Warner Bros. en un seul service : Max. Jusqu’à présent, les contenus inédits d’HBO étaient diffusés en France sur Amazon, via l’offre « Warner Pass ». Max débarque ne France le 11 juin 2024. C’est également le cas pour l’intégration de Showtime OTT dans Paramount+. La question des fusions de catalogues se pose d’autant plus à l’aunes des rachats ou lorsque des services existent en parallèle alors qu’ils appartiennent à une même firme. C’est le cas par exemple de Hulu et de ESPN+, plateformes détenues par Disney mais qui existent parallèlement au service-star du groupe, Disney+.

Lorsque le déploiement à l’international n’est pas possible, une autre stratégie consiste à proposer une offre de services thématiques fortement éditorialisés qui, pour certains, peuvent atteindre la rentabilité avec quelques dizaines de milliers d’abonnés (source hadopi). Ils se positionnent alors comme complémentaires aux offres généralistes plutôt que de tenter e les concurrencer directement.

En conclusion

Il semblerait donc que le marché de la vidéo à la demande soit en quelque sorte victime de son succès. Les usages ont clairement évolué côté utilisateurs et l’adoption de la consommation vidéo via des plateformes de streaming est massive. Preuve de la bonne santé du marché, de nombreux acteurs se lancent dans l’aventure.

Toutefois nous avons vu que côté consommateur, cela se traduit par une saturation de l’offre et le recours encore massif à des pratiques illicites pour pouvoir accéder à un maximum de catalogue. Si certains acteurs cherchent des solutions en consolidant leurs offres ou en rachetant des catalogues, d’autres optent pour la multiplication de leurs formules d’abonnement, pour correspondre au maximum de type d’utilisateurs et gagner des parts de marché. Les business models des plateformes de VOD, SVOD ou AVOD sont donc en pleine évolution, dans un contexte de plus en plus concurrentiel et en temps d’inflation et de baisse de pouvoir d’achat côté consommateurs. Une analyse rapide de la situation pourrait laisser penser toutefois qu’avec la multiplication des acteurs et des offres que l’on a observé ces dernières années, le marché avance lentement vers une saturation. Les business models seront alors à repenser de nouveau.

© EMIC Paris – Marion Duchemin – 22 mai 2023